Temps de lecture env. 7 min

Comme nous avons pu le constater dans nos deux précédents dossiers, la situation de l’ensemble de l’industrie papetière semble préoccupante :

- Hausses des prix fulgurantes avec, dans certains cas, une augmentation de plus de 90 % entre 2020 et 2021.

- Une pénurie inédite chez tous les fournisseurs de papiers en Europe, car plusieurs chaînes d’approvisionnement ont été impactées par le COVID.

- Des règles du jeu chamboulées pour tous les acteurs de la chaîne papier : clients et imprimeurs en première ligne des hausses de coût matière et de l’allongement des délais de production.

Quelles seront les conséquences de cette situation en 2022 ? Le grand public sera-t-il à son tour impacté par une situation qui, jusque-là, ne touchait que les professionnels de l’industrie? Quels sont les pronostics concernant la stratégie de la Chine et des Etats-Unis vis-à-vis du marché européen ?

Quelles seront les réactions des gouvernements et des grands acteurs de l’industrie pour subvenir au manque de papier ? Les prix papier vont-ils se stabiliser, augmenter ou revenir à des niveaux d’avant crise ?

Afin de pouvoir anticiper les différents scénarios possibles, nous avons tenté de répondre à ces différentes questions dans la dernière partie de notre dossier spécial papier “Crise du papier : quelles prévisions pour 2022 ?”.

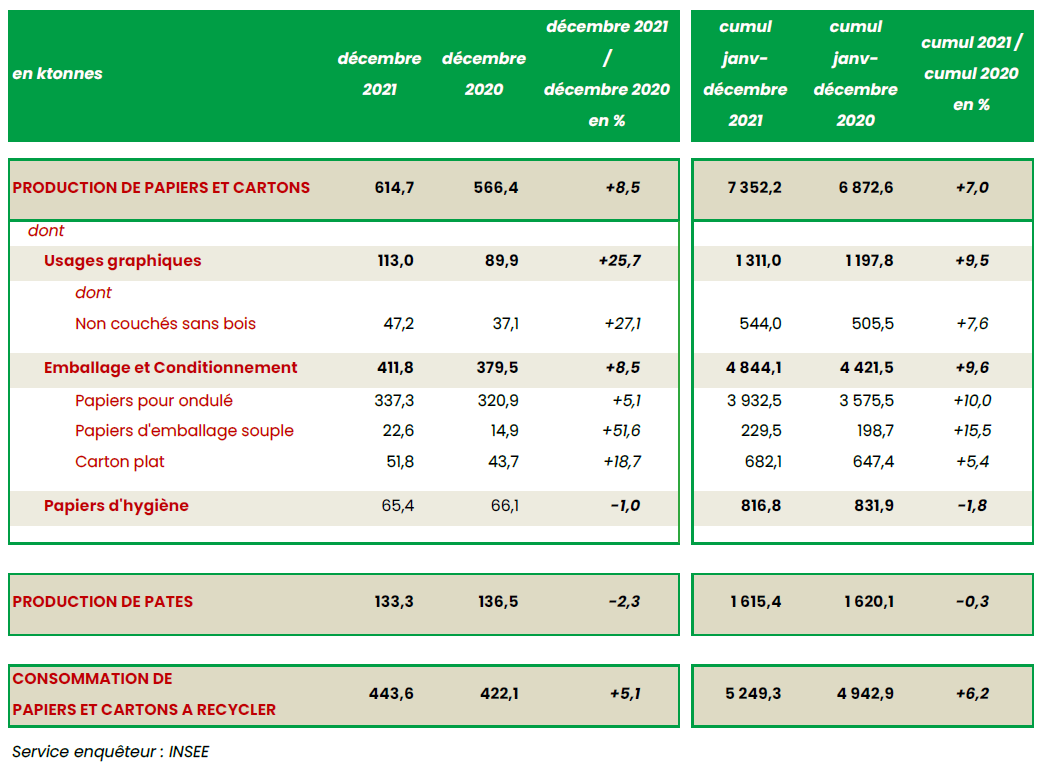

Résumé de l’année 2021 en quelques chiffres :

L’évolution du prix du papier en 2022

une Hausse du prix de la pulpe

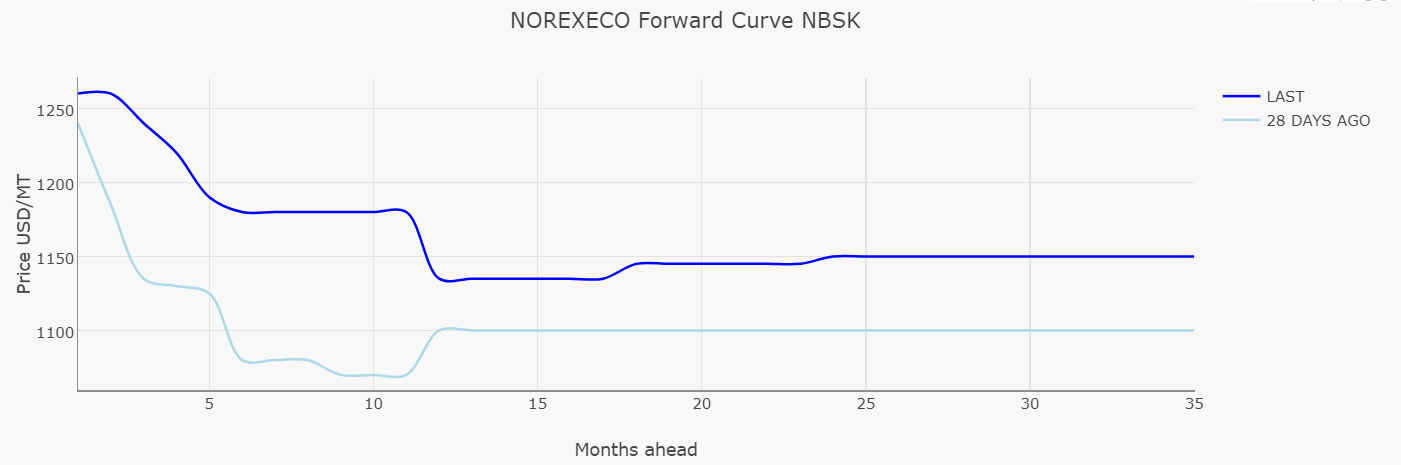

Après avoir atteint un niveau historiquement haut, les prix de la pulpe baissent progressivement depuis novembre 2021. Les prix devraient continuer à diminuer dans les prochains mois. On estime une stabilisation du prix du NBSK autour de 1100$ la tonne dans 6 mois, soit un retour au niveau d’avril 2020. On peut donc à terme supposer une répercussion sur le prix de la pâte à papier avec une baisse progressive.

Ce prix reste malgré tout très élevé en comparaison avec les cours du début d’année 2020 qui oscillaient autour de 800$.

Impact de l’augmentation sur les consommateurs

Qui dit augmentation des matières premières, dit forcément augmentation du prix du produit final. Selon le site challenge.fr, les magazines en kiosque auraient depuis ce début janvier augmenté de 20 centimes. Le Figaro, le Monde ou encore les Échos, personne n’est épargné et tous pointent du doigt cette flambée des prix soudaine qui dure depuis des mois. En effet, les délais d’acheminement ne se réduisent pas et les productions ne peuvent assumer leurs livraisons aux consommateurs habituels. Nous craignons que sans un regain d’énergie dans le secteur papetier pour la fabrication de papier blanc, bien plus que les kiosques seront affectés. LCI assure que, bientôt, à cause de cette pénurie, ce ne sont pas que les livres qui seront touchés, mais bien d’autres produits également : papiers toilettes, protections hygiéniques et couches pourraient ainsi subir une hausse de 10 à 15% dans les mois à venir.

Nous assistons à une nouvelle ère qui remettra en cause tout l’équilibre et, plus globalement, tout le modèle économique de l’édition papier. Voilà pourquoi, Louis Dreyfus, le président du directoire du journal le monde, et son directeur Jérôme Fenoglio ont annoncé dans un éditorial signé que le prix de leur journal papier verra son prix passer à 3,20 euros en semaine et à 4,90 euros le week-end.

L’évolution dE L’APPROVSIONNEMENT

Baisse de la demande chinoise

Comme nous le soulignions dans la seconde partie de notre dossier, la pression des acheteurs américains et chinois sur le papier n’a cessé de s’accroître en 2021. Avec pour effet, une montée des enchères sur la pâte à papier.

Avec ses 38 % de la consommation mondiale, la Chine, qui prenait encore une place croissante sur le marché mondial de la pâte à papier ces vingt dernières années jusqu’à devenir la première zone de consommation, a soudain investi dans sa propre collecte papetière.

Fin 2019, dans un souci d’indépendance industrielle et de relance économique de certaines régions sinistrées suite au premier confinement, la Chine décide d’effectuer un investissement massif de 1,5 milliards de dollars dans son industrie papetière. La plupart de ces structures nouvelles sont construites dans la région de Guangxi Zhuang. Ainsi, la capacité de production de pâte à papier chinoise a augmenté de 14 millions de tonnes sur les 30 derniers mois.

La Chine a donc su résoudre ses problèmes d’approvisionnements de fibres papier via des investissements dans la production de fibres vierge (semi-chimique) et l’augmentation de la collecte de papiers recyclés sur son propre territoire. La conséquence directe sera une réattribution des parts de papier plus importante sur le marché européen et américain. On peut donc imaginer que cette nouvelle donnée aura un impact positif sur la disponibilité du papier en Europe.

Augmentation des capacités de production mondiale

Bien que la production papetière européenne ne rattrapera qu’à peine 40 % de sa production perdue, la production mondiale de papier devrait atteindre 416 millions de tonnes en 2022, cela reste toujours inférieur aux résultats de 2018 qui étaient de 420 millions de tonnes (soit une différence de 4 millions), mais c’est un bon signe pour un nouveau départ.

La reprise est certes plus lente, mais on peut tout de même dire que le secteur papetier a mieux résisté que d’autres à la crise grâce à l’explosion des commandes sur Internet. La bonne nouvelle, c’est que la tendance devrait se normaliser cette année.

FUSION/ACQUISITION DANS LE MONDE ENTIER

Plusieurs compagnies ont profité des hausses de prix du papier pour accroître leurs profits afin de pouvoir racheter des entreprises. C’est le cas de Paper Excellence avec l’ajout de Domtar, une entreprise de 3 milliards de dollars, et de BillerudKorsnäs qui a fait l’acquisition du producteur de papiers couchés américain Verso. Valeur de la transaction : 825 millions de dollars, montant investi pour aller chercher des parts dans le papier carton en Amérique du Nord. D’après Fisher International nous pouvons nous attendre à d’autres fusions/acquisitions du même type dans les mois avenir.

Les tendances de fond

prisE DE conscience des CONSOMMATEURS

On constate une meilleure sensibilisation des clients et des acteurs de la filière aux conditions du marché actuelles. Cette nouvelle prise de conscience diminue les points de frictions entre les vendeurs/revendeurs de produits imprimés et leurs clients. En effet, il est dorénavant beaucoup plus simple d’expliquer à un acheteur les raisons de la hausse des prix et des difficultés d’approvisionnement. Cette compréhension de la situation facilite les relations entre vendeurs et acheteurs de produits imprimés.

Hausse de la présence de carton dans les emballages

Depuis maintenant plusieurs mois, les pays commencent à se rendre compte que le plastique n’est pas la solution la plus écologique. Ils appliquent donc des mesures drastiques afin de le supprimer de nos habitudes de consommation. Et comme on dit, le malheur des uns fait le bonheur des autres ! C’est pourquoi la demande d’emballage carton a explosé et ne fait qu’accroître de mois en mois. Même si beaucoup de secteurs ont été touchés par la crise, la fabrication de carton n’a quant à elle jamais diminué, bien au contraire. En 2020, 1,5 milliards de colis ont été distribués en France, soit 12,4% de plus qu’en 2019. Mais cette augmentation de livraison à domicile a fait exploser nos poubelles de cartons, car beaucoup de colis n’avaient pas de taille adaptée aux produits (beaucoup trop grands pour de petites livraisons). Pour contrer ces problèmes de dimensions, 14 acteurs du e-commerce parmi lesquels Ebay, Veepee, Fnac Darty ou Maisons du Monde ont signé, en juillet, une charte avec le ministère de la Transition écologique et le secrétariat d’État au Numérique dans laquelle ils s’engagent notamment à « conduire des actions de réduction du volume des emballages de livraison pour au moins 75% des produits ou des colis d’ici au 31 décembre 2024 » en France.

Industrie 4.0 : robotique et automatisation

Nous entendons tous parler de l’industrie 4.0 aujourd’hui, même si elle porte des noms différents aux informations. Des termes comme « big data« , « apprentissage automatique« , « Internet des objets » et « intelligence artificielle » en font tous partie.

L’industrie 4.0 est tout à fait pertinente pour l’industrie de l’impression. Les appareils industriels, comme les presses d’imprimerie, sont connectés à Internet et peuvent transmettre en permanence des données sur leur état. Ces données sont automatiquement analysées dans le cloud, et les connaissances acquises sont ensuite communiquées pour piloter des actions telles que la maintenance à distance, le contrôle de la couleur, de la qualité et d’autres avantages.

L’industrie est confrontée aux exigences de plus en plus strictes des clients en matière de rapidité de livraison, de qualité élevée et de prix bas. Sans une amélioration significative de l’efficacité de la production, il sera difficile, voire impossible, de relever ces défis. L’industrie 4.0 fournit l’infrastructure technologique nécessaire à cette amélioration, et le soutien des gouvernements permettra de réduire les obstacles à la mise en œuvre. L’Italie, les Pays-Bas, Singapour, la Malaisie, offrent déjà des incitations financières aux entreprises qui investissent dans des presses conformes à l’industrie 4.0.

En fin de compte, l’industrie 4.0 permettra la création de l’usine d’impression intelligente du futur, qui sera plus agile, plus flexible et plus réactive aux clients. Les fournisseurs de services d’impression seront en mesure de mieux gérer non seulement la production mais aussi la chaîne d’approvisionnement.

Les perspectives futures – après 2022

La situation est encore délicate pour les papetiers européen qui ne sont pas seulement confrontés à des problèmes directement liés au COVID. Le géant finlandais UPM fait actuellement face à des grèves qui devraient se prolonger jusque mi-février 2022. L’unique usine de papier journal Suisse, Perlen Papierfabrik, a été mise à l’arrêt suite à une cyber attaque.

Mais ceux-ci ont plus d’une corde à leur arc et une tendance globale semble se dessiner chez la plupart des grands producteurs de papier avec la démocratisation du carton dans nos usages courants. Celui-ci devance les papiers d’impression et d’écriture – les experts du secteur s’attendent à ce que le carton représente deux tiers de la production mondiale de papier d’ici à la fin 2022 (contre 50 % avant COVID-19). La transformation du parc machine est déjà entamée par la plupart des grands papetiers et se poursuivra très probablement tout au long de 2022.

Pour conclure, il ne faut pas avoir peur de la crise actuelle car, comme tous les secteurs, les usines de papiers ont certes connu un coup dur mais sauront se relever. Les machines ne manquent pas et tournent jour et nuit, les forêts quant à elles sont assez fournies pour répondre au besoin des consommateurs. Nous pouvons donc dire que l’avenir s’annonce positif.

La crise du papier [dossier spécial]

Cet article est le 1er de notre dossier spécial sur la crise du papier. Hausses de prix, pénuries, quelles problématiques, quels enjeux ?